Chi sono i più ricchi nel mondo del vino italiano? La classifica dei primi 15

ANALISI FATTURATI TOP 15

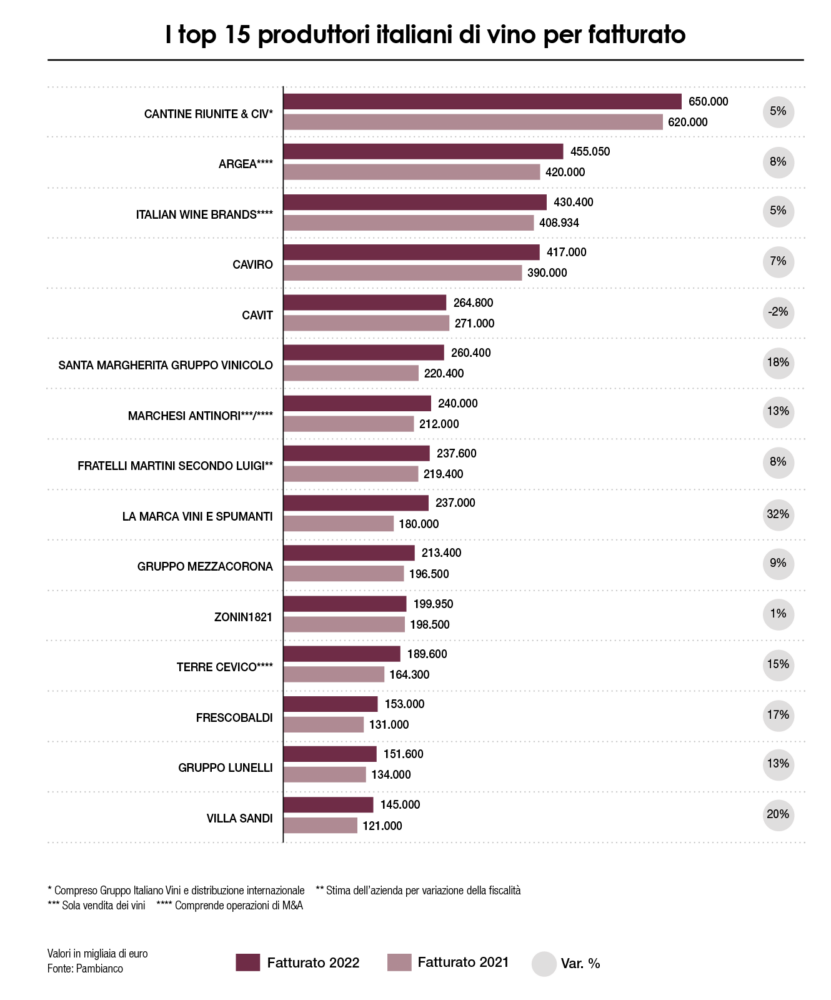

Riconfermato il podio delle più grandi realtà vitivinicole italiane per fatturato: guida la classifica Cantine Riunite & Civ, seguita da Argea e IWB.

L’Osservatorio Pambianco presenta l’analisi delle top 15 aziende del settore wine per fatturato e registra che, nonostante l’onda lunga del Covid, la guerra in Ucraina, l’impennata del costo dell’energia e delle materie prime e un’inflazione fuori controllo, il 2022 è andato meglio del previsto.

Le grandi aziende del made in Italy vitivinicolo non solo hanno respinto le difficoltà ma sono anche cresciute, tratteggiando un comparto in grado di aumentare il proprio volume d’affari. Se si considera la sommatoria dei fatturati, infatti, la crescita media è stata del 9%, passando da poco meno di 3,9 miliardi di euro a poco oltre i 4,2 miliardi.

A guidare la classifica un sestetto che ricalca perfettamente le gerarchie dello scorso esercizio, c’è sempre Cantine Riunite & Civ, che da sola, forte dei suoi 1.500 soci e 4mila ettari vitati ha registrato 261 milioni di euro (+10%) di fatturato ma che, comprendendo anche Gruppo Italiano Vini e le società estere di distribuzione, come la francese Carniato e la statunitense Frederick Wildman & Sons, è stata in grado di arrivare a 650 milioni di euro, ovvero il 5% in più rispetto al 2021. Segue Argea, che ha superato i 455 milioni di euro (+8%) anche grazie all’acquisizione dell’abruzzese Cantina Zaccagnini avvenuta nel mese di ottobre, per una crescita che altrimenti si sarebbe attestata al 2 per cento. A completare il podio resta saldamente Iwb, che tra l’altro è anche l’unica azienda del ranking negoziata a Piazza Affari. Per lei il bilancio appena depositato parla di un monte ricavi di poco superiore ai 430 milioni di euro (+5%). Anche in questo caso, determinanti sono state le acquisizioni: nella fattispecie quelle di Enovation Brands e Barbanera. In quarta posizione troviamo Caviro che, con un’evoluzione del 7%, ha sfondato abbondantemente quota 400 milioni. Una performance sostenuta dalle attività alternative al vino, come testimonia il +10% nel settore tradizionale (alcol, mosti e acido tartarico, che insieme generano il 21% del fatturato complessivo) e il +25% nel comparto ‘energia e ambiente’ (che invece vale il 18% del totale).

M&A VINO

Molto più staccata, come l’anno scorso, c’è Cavit, unica azienda della top 15 a registrare una lieve flessione del -2% causata dal progressivo assestamento post-pandemia e da una crescita meno generosa del mercato nordamericano, si è dovuta fermare a quasi 265 milioni di euro. E questo mentre alle sue spalle Santa Margherita Gruppo Vinicolo ha quasi del tutto recuperato quella cinquantina di milioni di euro che le separavano. Questo perché il gruppo veneto, con una crescita del 18% ottenuta anche grazie all’acquisizione di Roco Winery (Oregon) attraverso la controllata Santa Margherita Usa, è riuscito a superare i 260 milioni di euro. E qui si chiude anche quello che potremmo definire il sestetto dei consolidati.

Dal settimo posto in poi qualche movimento nella classifica c’è stato e, soprattutto, ci sarà in futuro considerando che il 2022 ha praticamente raccolto tre aziende in un fazzoletto di tre milioni di euro. Prima tra queste è il gruppo Marchesi Antinori con 240 milioni di euro che, grazie all’ingresso in perimetro della neo-acquisita Jermann, ha segnato una crescita del 13%. Detto questo, occorre sottolineare come il risultato dichiarato dal gruppo toscano tiene conto del solo vino venduto escludendo le altre attività, come distribuzione e hospitality, che invece garantirebbero un volume da quinto posto. Comunque tanto basta per guadagnare una posizione ai danni di Fratelli Martini Secondo Luigi che, spinta dei suoi main brand Canti e Sant’Orsola, è comunque cresciuta dell’8% per un fatturato da 237,6 milioni di euro. Un dato quest’ultimo che però deve essere interpretato, perché la società piemontese si trova nel mezzo di una rivoluzione contabile che l’ha portata a optare per una chiusura di bilancio a giugno. Da qui la scelta di stimare le dodici mensilità sommando gli ultimi due semestri, che però ora appartengono a due esercizi diversi. Al nono posto sale invece La Marca Vini e Spumanti che conquista due posizioni grazie alla miglior performance dell’anno, un +32% sostenuto dall’export che la catapulta da 180 a 237 milioni di euro. Più staccato c’è il Gruppo Mezzacorona che, nonostante un bilancio da 213 milioni di euro, in crescita del 9%, ottenuto grazie alle buone performance dei Trento doc e dal ritorno post-Covid di mercati come quelli canadese e giapponese, è sempre al decimo posto.

Chi esce dalla top 10 invece è il Gruppo Zonio1821 che in pieno percorso di riposizionamento verso l’alto dei brand in portfolio si ferma a 199,95 milioni di euro con una situazione di sostanziale pareggio (+1%), mentre Terre Cevico arriva a sfiorare i 190 milioni con una crescita double digit del 15%, considerato anche l’apporto significativo della partnership con Orion Wines, azienda trentina con proprietà anche in Puglia.

Ecco poi il gruppo Frescobaldi che, con 153 milioni di euro, è la prima new entry dell’anno. Risultato ottenuto con una crescita del 17% maturata con l’intervento delle nuove acquisite Tenuta Calimaia e Tenuta Corte alla Flora oltre che dall’apertura a Bordeaux di un ufficio di rappresentanza per le proprie cantine top di gamma. Un po’ più staccate, in tredicesima e quattordicesima posizione, due realtà che testimoniano l’ottimo momento delle bollicine italiane: prima quello del metodo classico, con i quasi 152 milioni di euro del Gruppo Lunelli e a seguire, c’è la via del prosecco, che qui si esprime con il secondo volto nuovo della top 15 che porta la firma di Villa Sandi.

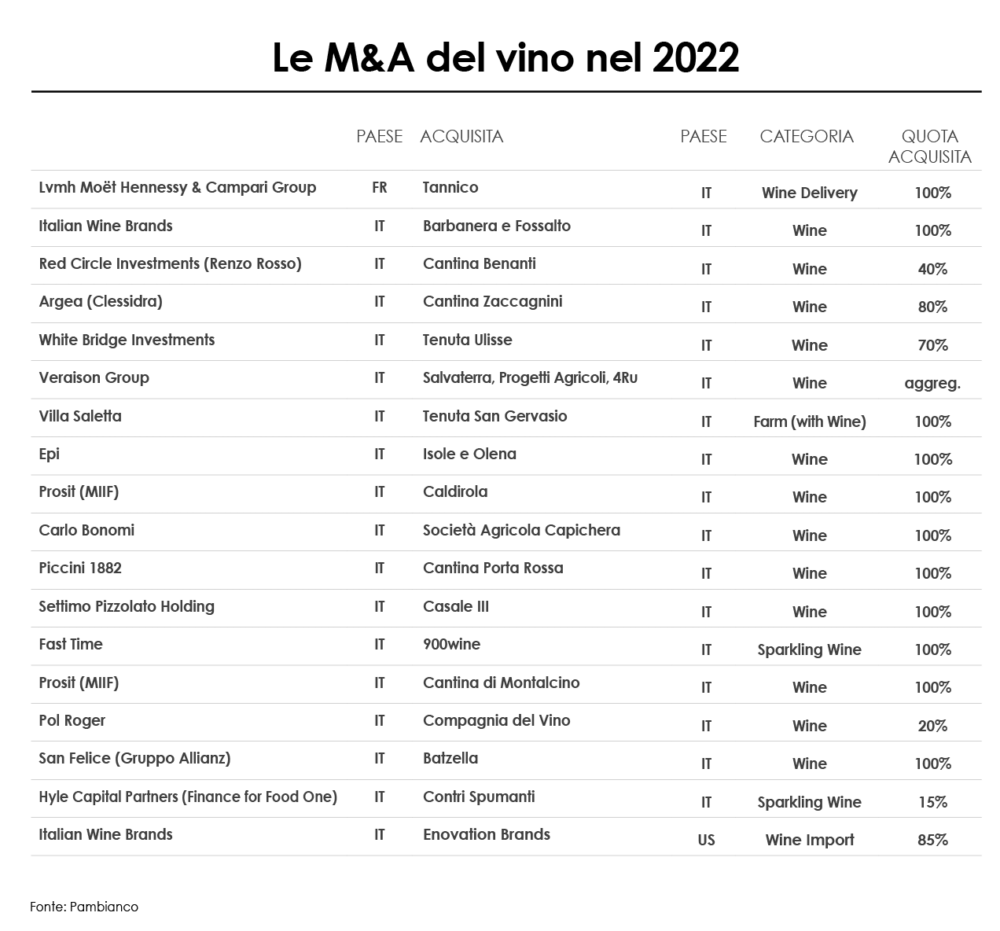

Il vino continua infine ad essere un asset interessante per gli investimenti ma il 2023 richiede maggiore cautela. Questo, in sintesi, quanto emerge dallo studio condotto dall’Osservatorio Pambianco sul settore che ha evidenziato come le operazioni siano passate da sette nel 2020, dieci nel 2021 fino a 19 nel 2022. Questa è la fotografia delle merger & acquisition italiane nel mondo del vino. Un settore che con il passare del tempo, e grazie a una maggiore presa di coscienza, sta rispondendo a una necessità di crescita sempre più importante. A chiederla è un’internazionalizzazione dei mercati che impone grandezze e organizzazioni diverse rispetto al passato.

Da qui la spinta verso un percorso di investimenti fatto soprattutto per linee esterne con l’intervento della finanza, dei processi di natura industriale e, infine, con logiche di diversificazione che in Italia, soprattutto in questo primo scorcio di 2023, sono identificate nelle operazioni portate a termine da gruppi come quello di Calzedonia, che attraverso la controllata Signorvino ha acquisito La Giuva, cantina della Valpolicella, e quello di Renzo Rosso (Otb) sulla produttrice di Barolo Josetta Saffirio. Percorso quello di Renzo Rosso che, attraverso la sua Red Circle sta iniziando a strutturarsi in modo compiuto, sia perché ha creato la holding Brave Wine, che ha di fatto portato a termine l’operazione nelle Langhe, sia perché l’imprenditore vicentino, che ha in portfolio anche Diesel Farm e che controlla il 10% di Masi Agricola, a ottobre 2022 è entrato anche al 40% nel capitale di Benanti, realtà produttiva etnea. Una via quest’ultima, che appare sempre più allineata a quella dei magnati francesi del lusso Bernard Arnault e François Pinault, con il primo che integra direttamente il segmento wine&spirits nella sua Lvmh, mentre il secondo demanda gli interventi alla cassaforte di famiglia Artemis.

Tornando alle operazioni del 2022, e andando a ritroso nel tempo, sempre nel mese di ottobre c’è stata quella di Argea, gruppo controllato dal fondo Clessidra, che ha rilevato Cantina Zaccagnini, realtà abruzzese con un fatturato da 27 milioni di euro (2021). Sempre all’ombra del Gran Sasso, ma nel mese di settembre, a passare di mano è stata Tenuta Ulisse, azienda da 11,7 milioni di euro nel 2021 il cui 70% delle quote è finito nel portfolio del private equity White Bridge Investments II per un valore d’impresa stimato in circa 43 milioni di euro. E ancora, nel mese di luglio, in Toscana, con un’operazione da circa 60 milioni di euro, Fattoria Villa Saletta di Palaia ha rilevato la San Gervasio di Pontedera, un mese prima, invece, i francesi di Epi, già proprietari di Biondi Santi, hanno integrato nel loro portfolio la tenuta Isole e Olena.

In primavera, nel mese di maggio, il gruppo Prosit, guidato da Sergio Dagnino, ha acquisito Casa Vinicola Caldirola, realtà lecchese da oltre 40 milioni di euro che controlla il marchio La Cacciatora. Operazione questa che si aggiunge a quella di inizio anno, quando il gruppo partecipato da Made in Italy Fund di Quadrivio&Pambianco aveva comprato Cantina di Montalcino. Nel mese di aprile invece, è stata la toscana Piccini 1882 a investire, e lo ha fatto nelle Langhe comprando il marchio, compreso di archivio storico, Porta Rossa. Scorrendo il calendario, a marzo, la trevigiana Pizzolato ha acquistato Casale III, mentre Fast Time, società specializzata nell’attività di importazione e distribuzione, ha acquisito la 900wine produttrice di spumanti nella Valdobbiadene. A gennaio invece, Bell’Aja, società di proprietà dell’Agricola San Felice e controllata dal Gruppo Allianz, ha fatto propria Batzella e i suoi 7,5 ettari di vigneto tra Castagneto Carducci e Bolgheri, mentre Hyle Capital Partners, attraverso il fondo Finance for Food One è entrato nel capitale di Contri Spumanti.

Le operazioni citate segnano l’inizio di una nuova fase per il mondo del vino che, proprio per questa ragione, rende i valori delle acquisizioni ancora piuttosto disomogenei anche se, naturalmente, il comune denominatore resta il multiplo sul margine operativo lordo (ebitda).

Ad attrarre capitali non sono solo cantine e imbottigliatori, ma anche chi il vino lo commercia. Tra le operazione nel settore, la più celebre è rappresentata dalla joint venture paritetica creata nel luglio 2021 da Campari Group e Moët Hennessy, divisione vini e liquori di Lvmh, che negli ultimi dodici mesi è salita al 100% del capitale di Tannico, di cui già deteneva il 62,1%. O ancora la maison dello champagne Pol Roger che ha rilevato il 20% del distributore italiano Compagnia del Vino, mentre la quotata Italian Wine Brands ha acquisito l’85% dell’importatore americano Enovation Brands. Il tutto guardando alla nascita di Veraison Group attraverso l’unione di Salvaterra, Progetti Agricoli e 4Ru.